ملي سرب و روي

در اواخر هفته ای که گذشت شاهد ارائه گزارش شش ماهه شرکت ملی سرب و روی ایران بودیم که طی آن حکایت از پوشش نامناسب در عملیات و سود آوری را به نمایش می گذارد و این امر موجب ان گردید که با توجه به توصیه (ضمنی) به خرید در بولتن شماره 60 ماد سهم دقت نظر بیشتری را در خصوص این اطلاعیه به خرج دهیم . اما قبل از ورود به بررسی صورتهای مالی شش ماهه حسابرسی شده شرکت که به واقع مجموعه ای از ناامیدی ، یاس و ابهامات می باشد لازم است تا نکاتی را که در واقع موانع پیش روی تحلیل میباشد را به تشریح بنشینیم .

الف . بهای تمام شده ارائه شده دارای تفکیک در نوع محصولات نمی باشد در حالی که به نظر میرسد گزارشات تکمیلی لازم است تا حداقل بر اساس دو محصول اساسی تولیدی شرکت (سرب و روی) تمرکز می یافت تا بدین ترتیب قابلیت سود آوری محصولات برای سرمایه گذاران به نحو بهتری تبیین می گردید

ب . وجود سیکل گردش مقداری موجودی ها یقینا میتوانست فرایند تحلیل این صورت مالی را به نحو متقن تری به پیش برده و از گمانه زنی وبررسی های مبتنی بر میانگین را بکاهد .

و پس از این مقدمه کوتاه به بررسی پارامتر هایی چند از این گزارش خواهیم پرداخت که سعی نمودیم تا آنانرا در قالب جدول ذيل تقدیم نماییم .

حسابها و اسناد در یافتنی تجاری شرکت که در یادداشت شماره 6 صورتهای مالی امده است حکایت از آن دارد که افرادی که در رابطه با این شرکت دارای دین میباشند در طول شش ماهه اخیر بیش از سه برابر گردیده اند که با توجه به ماهیت حساب فوق به نظر میرسد که این امر منتج از انجام فعالیتهای مرتبطی چون فروش محصولات تولیدی و یا ارائه خدمات تولیدی حاصل گردیده است .

در بررسی حساب موجودی مواد و کالا شاهدیم که در مجموع این حساب در 6 ماهه سپری شده ودر قیاس با پایان دوره مالی قبل نزدیک به 16درصد کاهش داشته که در این بین سه جزء با اهمیت برای بررسی سود آوری را در جدول ذیل مشاهده خواهیم نمود

که بر این اساس شاهد یک نقصان در عملیات این شرکت می باشیم به عبارتی کاهش موجودی کالای ساخته شده نشان از آن دارد که فرایند تولید از فرایند فروش عقب افتاده که می تواند ناشی از 2 عامل باشد اول آنکه درخواست برای کالای تولیدی این شرکت به شدت با رشد مواجه گردیده و یا آنکه فرایند تولید با نقصان مواجه گردیده که به نظر میرسد با توجه به افت حجم موجودی مواد اولیه و با توجه به اعتراف شرکت مبنی بر مشکلات موجود در تامین مواد اولیه مورد دوم تا این مرحله قابل استناد بیشتری باشد .! و اما در خصوص رشد حجم کار در جریان نیز باید گفت که با توجه به ارزش ریالی آن این حساب به تنهایی قادر به تغییر درنتیجه گیری فوق را دارا نمی باشد .

اما آنچه مسلم است اینکه در عمل و با توجه به گزارشات شرکت ، عملیات تولید از فروش عقب تر نه تنها نبوده بلکه از آن پیشی نیز گرفته است چرا که در دوره مذکور کل حجم فروش این شرکت برابر 9448 تن بوده در حالی که تولید برابر 15556 تن می باشد و این بدان معنی است که تولید 64درصد بیش از فروش بوده است در حالی که ارزش ریالی کار درجریان و کالای ساخته شده پایان دوره (به جهت نبود اطلاعات وزنی) در قیاس با اول دوره تنها 7.8درصد رشد پیدا نموده و این در حالی است که با توجه به بالا رفتن قیمت خاک به نظر میرسد باید مابه التفاوت موجودی های اول و پایان دوره باید بسیار بیشتر از عملکرد وزنی آن باشد که در گزارش اخیر اینگونه نیست .!! و ذکر این نکته نیز لازم میباشد که کار درجریان و کالای ساخته شده پایان دوره وظیفه کاهنده در صورت بهای تمام شده و بالطبع افزاینده در سود را به عهده دارد که به نظر میرسد در گزارش اخیر خلاء وجودی آن احساس می گردد .

در بخش سفارشات و پیش پرداختها ، در حالی که موجودی آن در پایان دوره مالی قبل برابر 7688 میلیون ریال بود در پایان دوره 6 ماهه 36730 میلیون ریال رسید که نزدیک به 4 برابر رشد را به نمایش می گذارد که در این بین و با توجه به یادداشتهای همراه صورتهای مالی (یادداشت 2-9) باید گفت که 27452 میلیون ریال آن مربوط به شرکت تهیه و تولید مواد معدنی می باشد که در صورت حذف این رقم شاهد یک نوسان احتمالا معقول و در 20درصد در این حساب بوجود می امد .

اکنون شاید مناسب باشد تا پس از بررسی پیش پرداختها به بررسی حسابها و اسناد پرداختنی شرکت بپردازیم همانگونه که میتوان در جدول شماره یک نیز مشاهده نمود آنکه مانده این حساب در 31/6/1385 بالغ بر 81962 میلیون ریال گردیده که در مقایسه با پایان دوره مالی قبل 28637 میلیون ریال رشد را به نمایش می گذارد که حجم بالایی از آن (37071 میلیون ریال) در حسابی تحت عنوان معلق خرید متمرکز گردیده که در ان مجددا با نام شرکت تهیه و تولید مواد معدنی و ذیل سرفصل پودر سنگ معدنی روی بر میخوریم که اعظم مانده این حساب را با ارزشی معادل 23626 میلیون ریال را به خود اختصاص داده از نکات قابل ذکر در خصوص این حساب انکه مانده شش ماهه 32888 میلیون ریال بیش از مانده پایان دوره قبل که تنها 4183 میلیون ریال بوده است را به نمایش میگذارد که رشدی معادل 686درصد را به نمایش می گذارد !

با توجه به اینکه به نظر میرسد که شرکت تهیه و تولید مواد معدنی وظیفه تامین مواد اولیه (خاک) را به عهده دارد و از انجایی که مواد اولیه فله ای در پایان دوره های مالی ، عملیات حجم یابی به عمل می یابد و با توجه به نوع عملیات شرکتهای معدنی ارزش آن وابسته به عیارآن خواهد بود لذا به نظر میرسد که شرکت فسرب مبالغ پرداختی به شرکت تهیه و تولید موادمعدنی را در قالب پیش پرداخت و آنهم در این حجم بالا تا تعیین عیار و احتمالا حجم یابی و از سویی دیگر مواد اولیه تحولی را نیز ذیل سرفصل معلق خرید ، متمرکز نموده است و این در حالی است که ذیل یادداشت 3-24 کاهش تولید در شش ماهه را ناشی از کمبود مواد اولیه اعلام نموده است و این در حالی است که با فرض نبود تغییرات فاحش در مواد اولیه تحویلی توسط شرکت تهیه و تولید مواد معدنی ایران باید گفت که شرکت ملی سرب و روی ایران تنها از محل حجم افزوده شده در حساب معلق خرید خود و در قیاس با مواد اولیه (ریالی) در یادداشت شماره 24 صورتهای مالی شش ماهه برای نزدیک به 2 ماه فعالیت عادی خود موجودی مواد اولیه را در اختیار دارد که در واقع این حجم از موجودی ها قادر بود تا نزدیک به 60درصد ظرفیت عملی دوره قبل را مورد پوشش قرار دهد و دلیل ارائه این طبقه بندی در حسابها و اعلام رسمی کمبود مواد اولیه چندان موجه نمی نماید .

در بحث فروش نیز شاهدیم که این شرکت تنها 37درصد از بودجه را مورد پوشش قرار داده که به نظر میرسد موازی با پیشبینی سه ماهه در حال حرکت می باشد اما نکته در خور توجه اینکه در دوره مشابه سال قبل میزان پوشش شرکت تنها برابر 34 درصد بوده که این امر بهبود روند فروش را با توجه به تجربه تاریخی ممکن خواهد نمود .

در بحث بهای تمام شده نیز باید گفت که در دوره قبل نسبت بهای تمام شده برابر 77 درصد بوده که این نسبت در دوره جاری به 83درصد بالغ گردیده که تاثیر گذاری نحوه قیمت گذاری خاک با قیمت جهانی فلزات پایه را نمی توان در نظر نگرفت اما آنچه مسلم است آنکه قیمت خاک در حال حاضر بصورت علی الحساب منظور میگردد که در صورت قطعی شدن قادر خواهد بود تا نوساناتی را در این نسبت بوجود آورد .

از نکات دیگری که باید در خصوص پیشبینی ها و صورتهای مالی 6 ماهه شرکت به آن اشاره داشت آنکه

نرخ فروش صادراتی هر تن سرب توسط این شرکت 900 دلار اعلام گردید که انتظار میرود نرخ بورس فلزات لندن سرب در حال حاضر نرخ جهانی سرب در حال نزدیک شدن به 1750 دلار می باشد و به نظر میرسد که میانگین نرخ فروش سرب بر مبنای صورتهای مالی شرکت و بر مبنای دلار 9200 ریالی برابر 1147 دلار می باشد .

نرخ بورس فلزات لندن روی نیز در محاسبات برابر 3000 دلار در نظر گرفته شده است که به نظر میرسد که این مبنا با نگاهی کاملا احتیاط آمیز صورت گرفته و انتظار میرود تا میانگین قیمت این فلز تا پایان سال جاری بیش از رقم حاضر باشد و همانگونه که میدانیم قیمت جهانی این فلز در حال حاضر در دامنه 4500 دلار می باشد .

نرخ تسعیر ارز در محاسبات بر مبنای هر دلار 9000 ریال انجام پذیرفته که این رقم به عنوان یکی از ارقام احتیاط آمیز در محاسبات تلقی گردد و این درحالی است که میتوان دامنه معقول برابری دلار و ریال را حدود 9200 ریال در نظر گرفت .

و اگر به خاطر داشته باشیم در بررسی 10/05/1385 نیز یاد آور شدیم به نظر میرسد که دستیابی به درآمد متعلق به هر سهم بیش از 1200 ریال برای این شرکت چندان هم دور از ذهن نمی باشد که بدین ترتیب میتوانستیم ارزش آنرا بیش از 9500 ریال مورد سنجش قرار دهیم اما شاید سوالی که در این خصوص مطرح شود انکه چرا در طی مدت سه ماهه (که البته مدت زیادی را بنا به دلایلی نامعلوم توسط سازمان بورس با توقف نماد مواجه گردید) تنها 23درصد بازده را به ارمغان آورده باید به روند تعدیل سود در شرکتهای موجود در خانواده روی که تحت مدیریت مشترک میباشند بپردازیم

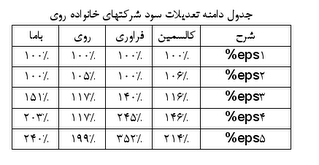

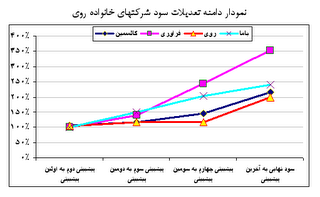

و به وضوح می بینیم که در روند تعدیلی درآمد متعلق به هر سهم این شرکتها هرچه به پایان دوره مالی آنان نزدیک می شویم قدرت تعدیل در آنان با شدت بیشتری اعمال میگردد که برای درک بهتر موضوع نگاهی به نمودار ذیل میتواند به ما کمک نماید .

و حال در همین پروسه که در نمودار فوق به بررسی در آمده است جابجایی ترکیب سهامداران نیز در نوع خود در خور توجه می باشد که عموما قبل از ارائه تعدیلات تغییرات اساسی شرکتهای هم خانواده به چشم می خورد که در وقتی دیگر به ان نیز خواهیم پرداخت .

و در پایان اینکه به نظر نمیرسد گزارش شش ماهه اخیر به واقع اطلاعات داخلی فسرب را عرضه نموده باشد و یقینا باید منتظر گزارشات تکمیلی تا نزدیک شدن به پایان دوره مالی باشیم که عموما در سه ماهه سوم دامنه تعدیلات در این خانواده با سرعت بیشتری مورد پی گیری قرار می گیرد .

بدین ترتیب آیا می توانیم گزارش اخیر را نوعی مدیریت درآمد متعلق به هر سهم تلقی نماییم ؟ به واقع این سوالی است که با توجه به محدودیت اطلاعاتی قادر به اظهار نظر قطعی نخواهیم بود !

در هر صورت گرچه نمیتوانیم با زبان اعداد به نتایج متقنی برسیم اما پیشینه تاریخی مجموعه و ابهامات موجود در صورتهای مالی بصورت حسی میتواند همچنان موئد پیشبینی 10/5 باشد و تغییر در انتظارات را موکول به گزارشات بهینه تر خواهیم نمود .

در هر صورت به نظر ميرسد علي رغم موضوعات فوق الذكر با توجه به اينكه به نظر ميرسد گروهي از فعالان بازار درصدد تضعيف اين سهم و ورود به آن ميباشند زمزمه هايي براي تنزل قيمت اين سهم بين 580 تا 600 تومان را در برنامه دارند اما به شخصه معتقدم با توجه به حجم بالاي معاملات اين سهم در روزهاي اخير شايد افت تا اين سطح قيمتي خيلي نيز براي اين گروه ممكن نباشد . گرچه لزوم در نظر گرفتن احتمال خطر هميشه جزئي از بازار ميباشد .و به شخصه معتقدم كه رشد قيمتي اين سهم بصورت يك روند چندان سهل نخواهد بود بلكه بيشترين بازده از طريق باز و بسته شدن نماد بوجود خواهد امد كه بايد منتظر و البته نگران بود .

7 Comments:

بهروز جان

گفته بودي " نظر بدهيد " هول هولكي اومدم كه نظر بدم

مثل هميشه عالي

ممنون ناهيد خان

اميد وارم كه بقيه دوستان هم براي دلگرمي ما هم كه شده مشاركت بيشتري كنند

منم خواستم یه سوال در مورد محتوای تحلیل داشته باشم.

پودر مواد معدنی خریداری شده از شرکت تهیه و تولید اصولا آیا یک محصول فراوری شده است یا در رده همون خاک محسوب میشه؟(قبل از کنستانتره شدن)

چون تا حالا که شرکت فقط عملیات تولید شمش روی رو از کنستانتره پخته یا خام انجام میداده(با توجه به هزینه کم تولید بیشتر بر روی پخته) پس این پودر سنگ معدنی از کجا پیداش شده. ایا مربوط به طرح توسعه های شرکته؟

شما چطور نتیجه گرفتین که چه قدر از این پودر در فرایند تولید مصرف شده و چه قدر باقی مونده که از رو اون نتیجه گرفتین برای دو ماه مواد اولیه داره؟ اصولا از کجا میدونین چند درصد از مواد اولیه مصرفی شامل این پودر سنگ روی میشه؟

به هر حال ممنون از توجهتون. این سوالات هم همه به عنوان سوالات شاگرد از استاد محسوب میشه

فسرب قراره كه به جاي كار پيماني امسال بيشتر توليد كنه و با توجه به اينكه تهيه و توليد مواد معدني در واقع پيمانكار انگورانه و وقتي تو حساب هاي فسرب حضور داره يعني اينكه سهميه خاك داره ميگيره

حالا كافيه كه حساب معلق خريد رو بر هزينه مواد در بخش هزينه توليد تقسيم كنيم و اون رو به قياس با فعاليت شش ماهه شركت قرار بديم

اين روش مقايسه در واقع يك روش استقرايي است كه فقط ميتونه مويد يك نظريه باشه اما به تنهايي كفايت اثبات رو نميكنه و دليل استفاده از روش استقرا هم نبود ادله كافي در اطلاعات ارائه شده هست كه از اون جمله ميتونيم به صورت گردش موجودي ها اشاره كنيم كه سازمان بورس بايد در مواقعي كه احساس نياز ميكنه اون رو از شركتها مطالبه كنه كه متاسفانه همانطور كه انتظار ميرفت اينكار انجام نشد

در هر صورت اگر به گزارش كالسمين هم نگاهي كنيم تمام آسمون و ريسمون ها براي اثبات اين امر تنظيم شده كه ما مشكل كمبود خاك داريم كه به نظر من اين حرفها بيشتر از اونكه حقيقي باشه (كه البته نميتونيم منكر صد درصد اون هم بشيم چون بالاخره انگوران با مشكل مواجه شده) اما به نظر من بيشتر سياسيه و ميخوان از اون به عنوان يه اهرمي براي واگذاري مجدد انگوران به شركت مادر استفاده كنند و شايد ارائه صورتهاي مالي شش ماهه كروي هم مويد اون باشه .درهر صورت از ارائه نظر شما متشكرم

آقای شهدایی

با سلام

در مورد ریسک گل گهر و چادرملو برای خرید 2 ماهه سوال دارم.

با تشکر

سلام

به شخصه براي هيچ سهمي چشم انداز 2ماهه رو توصيه نميكنم

اما من حيث المجموع معتقدم كه چادر ملو پتانسيلهاي خوبي رو داره و شايد جزء معدود شركتهايي باشه كه حتي با فرض اعمال تحريم-گرچه اون رو محتمل نميدونم-تدابير لازم رو از دوره مالي قبل اتخاذ كرده باشه كه اين امر نشان از دور انديشي مديريت اون داره اما به نظر ميرسه كه اخيرا سهامداران عمده اون شديدا تمايل به عرضه پيدا كردند كه اميد وارم از جانب سپه نباشه چون مديران اون رو افرادي قوي نمي بينم اما اگر اين عرضه ها از طرف ومعادن باشه بايد عرض كنم كه احتمالا اونها ميخوان سود شناسايي كنن تا بدين ترتيب بتونن تعديل مجددي رو ارائه بدن چون اگر به تحليل ومعادن هم توجه كنيد اينكار ديگه داره براشون لازم ميشه اما در هر صورت بايد گفت كه در كوتاه مدت بايد شديدا و دقيقا به تغيير در تركيب سهامدارن كچاد توجه جدي داشت ولي اين امر مانعي از رشد در بلند مدت اون نخواهد شد و به نظر من سال 86 و 87 ميتونه اوج قدرت كچاد باشه

متاسفانه در مورد گل گهر تحليل جديد و قابل اتكايي رو ندارم و به همين خاطر اظهار نظر قاطعي نميتونم در موردش بكنم

پاينده باشيد

متشکرم از راهنمایی ارزنده شما

Post a Comment

<< Home