ایران خودرو

تاریخچه

این شرکت در سال 1341 با نام ایران ناسیونال و با هدف تأسيس و اداره ي کارخانجات به منظور توليد و تهيه ي انواع خودرو ، قطعات مربوط به آنها ، فروش و صدور محصولات و ... توسط آقايان حاج علي اکبر خيامي ، محمود خيامي ،احمد خيامي ، خانم مرضيه خيامي و خانم زهرا سيدي رشتي در خيابان اکباتان تهران تأسيس شد . که پس از انقلاب سال 57 ایران به ایران خودرو تغییر نام داد .

و اينک با گذشت نزدیک به 40 سال از زمان تأسيس آن همچنان در زمينه ي طراحي و توليد خودروهاي سواري ، اتوبوس و ميني بوس به عنوان بزرگترين توليد کننده ي خودرو در کشور ، در راستاي تأمين نياز هاي جامعه ، ورود به بازارهاي جهاني ، تعميق ساخت داخل کردن قطعات به فعاليت خود ادامه مي دهد.

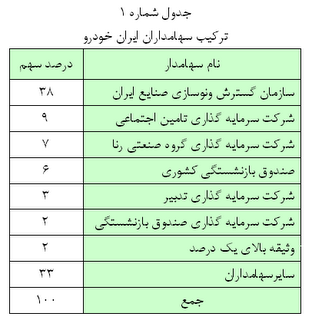

ترکیب سهامداران

بر اساس آخرین گزارش سازمان بورس سطح سهام شناور ایران خودرو با 5 درصد افت به مرز 25 درصد رسید و با نگاهی به جدول ذیل باید گفت که ترکیب پرگونه ای را در سهامداران این شرکت می توانیم مشاهده کنیم اما به نظر میرسد که در این ترکیب سازمانها و شرکتهای دولتی و شبه دولتی بیشترین سهم را در این ترکیب به عهده دارند .

و نکته ای که باید در خصوص ترکیب سهامداران شرکت از تاریخ 07/02/1385 تا تاریخ تحلیل اخیر به آن اشاره کنیم خروج سرمایه گذاری سمند با مالکیت 2درصدی و انتقال آن به سایر سهامداران می باشد .

فروش

با توجه به نمودار شماره 1 باید گفت که روند فروش در ایران خودرو در طی دوره هایی که دارای صورتهای مالی قطعی بوده رشدی معادل 38.8درصدرشد را به نمایش میگذارد که این روند تنها در سال 83 با افت نسبت به دوره قبلی همراه گردیده است .

و بنا بر پیشبینی های این شرکت انتظار میرود که فروش در سال پیش رو نیز با رشدی معادل 23.3 همراه گردد که به نظر میرسد این نرخ رشد در قیاس با روند تاریخی دارای موقعیت قابل درصداعتمادی می باشد . اما در این خصوص باید گفت با توجه به کاهش تولیدی که در سال گذشته در گروه ایران خودرو که (یادداشت شماره 30 صورتهای مالی) هرچند بطور بسیار خفیف و در حد 0.5 درصد و نیز با توجه به یادداشت 20 صورتهای مالی که حساب پیش در یافتهای فروش در آن منعکس گردیده نیز علی رغم رشد در میزان پیش در یافتهای انجام گرفته از ارگانهای دولتی و اشخاص حقوقی شاهد افت در حجم کلی آن می باشیم که این امر حکایت از حرکت بازار به سمت اشباح را دارد که شاید این امر موجب گردد که در آینده ای نه چندان دور خود رو سازها با مشکلات جدی مواجه گردند که شاید این مشکل بتواند به دست موسسات لیزینگ مرتفع گردد که صد البته با توجه به تصمیمات اخیر دولت به سادگی نمی توان نسبت به آن نیز با اطمینان اظهار نظر نمود . در هر صورت گرچه پوشش ریالی فروش در سه ماهه اول دارای پوشش 16 درصدی است اما برای اظهار نظر شاید انتظار برای گزارش ششماهه لازم به نظر برسد و این در حالی است که در زمان ارائه این گزارش (05/08/1385) بیش از دو ماه از مقطع زمانی دوره 6 ماهه سپری گردیده است .

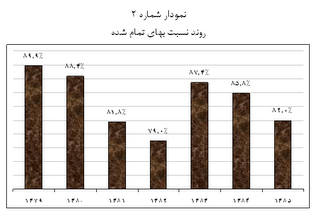

نسبت بهای تمام شده

با نگاهی به نمودار شماره 2 باید گفت که روند نسبت مقایسه ای بین بهای تمام شده و فروش به نکته ای جالب بر می خوریم و آن اینکه این روند در دو پروسه زمانی و پس از رشد ناگهانی همه ساله یک روند کاهشی مثبت را به نمایش می گذارد

پروسه اول که از سال 79 به میزان 90درصد آغاز و تا سال 1382 در سطح 79 درصد ادامه داشت و پروسه دوم از سال 83 به میزان 87درصد آغاز و انتظار میرود که در سال 85 در سطح 82 درصد ادامه یابد و با توجه به روند پروسه اول که سطح 79درصد را قبلا تجربه نموده لذا احساس میگردد که پروسه دوم تا سال 86 نیز ادامه پیدا نماید .

که درمجموع باید این موقعیت را مناسب و در خور توجه در نظر گرفت اما یقینا این روند با محدودیت همراه خواهد بود چرا که در طی دوساله اخیر حجم مواد مصرفی در هزینه تولید به نحو حیرت آوری بالاست به نحوی که در سال 83 هزینه مواد 91.6درصد هزینه تولید و در سال 84 هزینه مواد 90.5درصد هزینه تولید را به خود اختصاص داده است و از نکات جالب اینکه هزینه سربار در ایران خودرو کمتر از 1درصد میباشد .

بدین ترتیب باید گفت که گویا مدیریت این شرکت در راستای بهینه سازی هزینه های تولید حرکت نموده و شاید از این به بعد در امر تولید تنها تعیین سطح هزینه های ثابت شرکت باشد که قادر به سود سازی آتی خواهد بود .

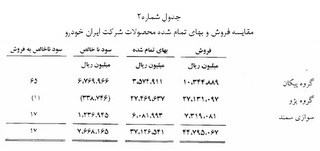

اما در ادامه این بخش شاید نگاهی به یادداشت شماره 4-30 صورتهای مالی منتهی به 29/12/1384 شرکت خالی از لطف نباشد که در آن گروه پیکان به عنوان یکی از خطوطی که اعظم فعالیت آن متوقف گردیده دارای حاشیه سودی معادل 65درصد و سمند با حاشیه سود 17 درصدی و در نهایت پژو با 1 زیان در سال 84 مورد تولید قرار گرفته است وبنا بر پیشبینی های انجام گرفته انتظار درصدمیرود تا در سال 85 نزدیک به 70درصد از حجم ریالی فروش را نیز به خود اختصاص دهد که این امر می تواند بحث سود آوری که در ادامه خواهد آمد را با چالش مواجه سازد و یا آنکه صورتهای مالی شش ماه قادر به اصلاح و یا اطمینان در پیشبینی ها را فراهم سازد .

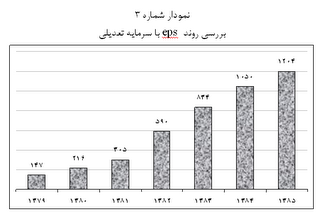

سود آوری

موضوع با اهمیت دیگری که باید در خصوص این شرکت در نظر گرفت بحث بررسی سود آوری ایران خودرو می باشد که این موضوع را در قالب نمودار شماره3 به بررسی می نشینیم

آنگونه که از نمودار شماره 3 که اختصاص به بررسی درآمد هر سهم ایران خودرو با سرمایه تعدیلی دارد شاهد هستیم که در این شرکت روند قابل قبولی قابل مشاهده می باشد به نحوی که در طی 7 دوره مورد بررسی شرکت یک رشد ترکیبی 48 درصدی را (بر مبنای صورتهای مالی مصوب) و بر مبنای بودجه سال 85 رشد ترکیبی به میزان 42درصد را به نمایش گذاشته که این امر موجب گردیده تا درآمد هر سهم با سرمایه تعدیلی شرکت از 147 ریال در سال 1379 در سال 85 به 1204 ریال بالغ گردد .

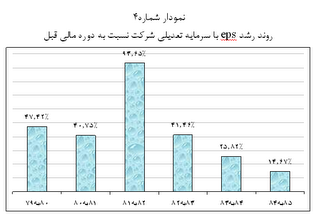

با توجه به مطالب مندرج در موخره بهای تمام شده در نمودار شماره 4 که اختصاص به مقایسه رشد درآمد هر سهم با سرمایه تعدیلی هر سال نسبت به سال قبل دارد شاهد هستیم که به استثنا ء دوره 82 به 81 یک روند کاهنده را در رشد سود ایران خودرو مشاهده میکنیم و این موضوع بدان معنی است که هر ساله شرکت قابلیت سود زایی خود را نسبت به دوره مالی قبل در حال از دست دادن می باشد که این امر را نمی توان برای آینده یک شرکت چندان امید وار کننده تلقی نمود .

انتظارات بازار

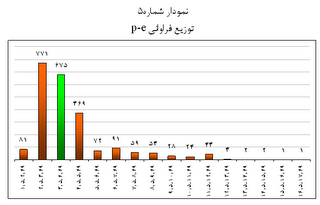

در نمودار شماره 5 که اختصاص به بررسی روند انتظارات بازار نسبت به این سهم در طول دوره 01/01/1375 لغایت 06/02/1385 دارد به وضوح ترکیب از روند های اصلاحی – نزولی و روند اصلاحی – صعودی را بصورتی پایدار و دو موج هیجانی را که به صورت دو قله میتوانیم مشاهده .

کنیم اما نکته ای که در نوع خود قابل توجه می باشد کانال خنثی ای است که این سهم با حذف دو قله هیجانی در آن قرار گرفته است که دارای دامنه ای بین نسبت قیمت به درآمد=2 تا نسبت قیمت به درآمد=6 میباشد اما بهتر است تا این موضوع را تا بررسی فراوانی اطلاعات که در ادامه خواهد آمدبه تاخیر بیافکنیم

ارزش یابی سهام

با توجه به نمودار شماره 5 باید گفت که بیشترین تراکم داده های انتظارات بازار بین 2.5 تا 5.49 با فراوانی تجمعی برابر 80درصد کل اطلاعات قرار گرفته است و باید 19 درصد اطلاعات باقی مانده را روندی هیجانی در این شرکت تلقی نمود .

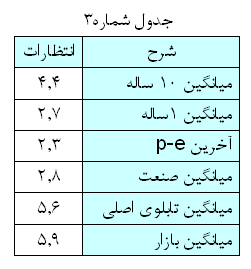

بر همین اساس و با توجه به جدول شماره 3 میتوان نتیجه گرفت که بر مبنای مدل نسبت قیمت به درآمد نظری انتظار سطوح قیمت به درآمدی حدود 3.22 واحد برای این شرکت متناسب می نماید و این در حای است که نسبت قیمت به درآمدپیشرو شرکت برابر 2.3 می باشد که در دامنه 2.49-1.5 قرار میگیرد که تنها 4درصد فراوانی را به خود اختصاص میدهد و از نکات در خور توجه اینکه در طول 10 ساله اخیر هرگز از 2.1 واحد کمتر نبوده است که این امر میتواند حاکی از آن باشد که نسبت قیمت به درآمد روز شرکت تنها 9درصد بالاتر از از حداقل نسبت قیمت به درآمد تاریخی خود قرار گرفته است .

و در پایان نکاتی که باید به آن توجه نمود عبارتند از :

عدم ارائه گزارش شش ماهه

توجه به یاد داشتهای شماره 20 و 30 صورتهای مالی و مشکلات احتمالی که در امر فروش این شرکت با آن مواجه می باشد

حاشیه سود موجود بر مبنای صورتهای مالی اساسی (4-30) و ترکیب فروش بر مبنای اطلاعیه 10338/60 مورخ 14/05/1385 که ابهاماتی را در زمینه سود زایی شرکت در بودجه مورد پیشبینی فراهم آورده است

تضعیف روند رشد سود آوری شرکت در نمودار شماره 4

مجموعا موجب میگردد که حضور کوتاه تا میان مدت را به نسبت سرمایه گذاری های بلند مدت در این سهم موجه نماید .

بدین ترتیب و حداکثربا در نظر گرفتن حد ضرری معادل 11درصد میتوان بازده ای کمتر از 40درصد را در دامنه زمانی کوتاه تا میان مدت انتظار کشید . صد البته مجددا لازم به یاد آوری است که بازده مزبور بر مبنای نسبت p-e محاسبه گردیده که سود در این نسبت یکی از عوامل تاثیر گذار خواهد بود که مورد اخیر با توجه به عدم ارائه گزارش شش ماهه میتواند ریسک سرمایه گذاری را با رشد همراه سازد .

در هر حال تحلیل حاضر بر مبنای اطلاعات موجود تنظیم گردیده و باید ریسک عمومی ، شخص و پرتفوی را در آن مورد لحاظ قرار داد و تحلیل حاضر به معنی ورود و یا خروج از سهم خاصی نخواهد بود .

05/08/1385

5 Comments:

تست

سلام

بهروز جان شما هم شدي صا ايران

پس شعار شما اينه :

بهروز هر روز بهتر از ديروز

رابين

اقا خیلی مبارکه . امیدوارم همیشه هم خودت و هم وبلاگت آپ باشید . موفق باشی .

حمیدرضا سابعی

سلام و عرض تبریک بنده را هم پذیرا باشید

سایت شما هم شده مثل پروزه های دولتی سال دو بار افتتاح میشود!

امیدوارم در افتتاحیه های بعدی فاز سرچ را در اولویت قرار دهید

ارادتمند شما

احمد جان

از همه دوستان هميشه همراهم تشكر ميكنم

احمد جان سرچ هم داريم فقط حيف كه شكلك ندارم

Post a Comment

<< Home